价值在1000澳币以内货物进口到澳洲如何征收税法

商品及服务税(GST)可能适用于澳大利亚消费者从海外进口的海关价值等于或低于1000澳元的商品。

符合商品及服务税注册要求的供应商(包括商家、电子分销平台 (EDP) 或再分销商)必须在销售点对海关价值不超过 1000 澳元的合格商品收取商品及服务税(指到澳大利亚国内)。从国外进口低于1000澳币的货物不缴纳税,但是再销售需要收GST, 而这个GST需要上交澳洲税务,是这么个意思。

有关低价值货物进口流程的详细信息。有关对低价值进口商品征收商品及服务税的法律以及如何征收该税的详细信息,请参阅ATO网站上的澳大利亚商品和服务零售税。

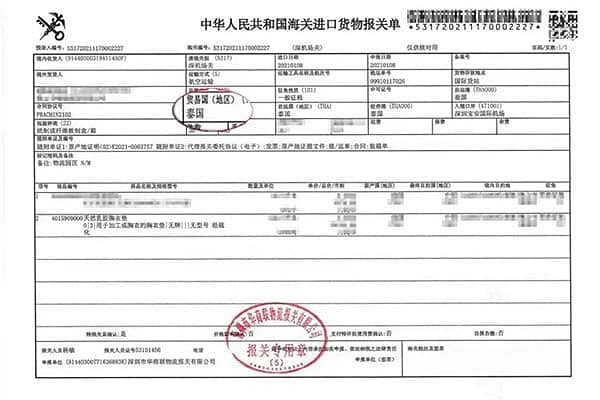

更改为ICS (integrated cargo system)

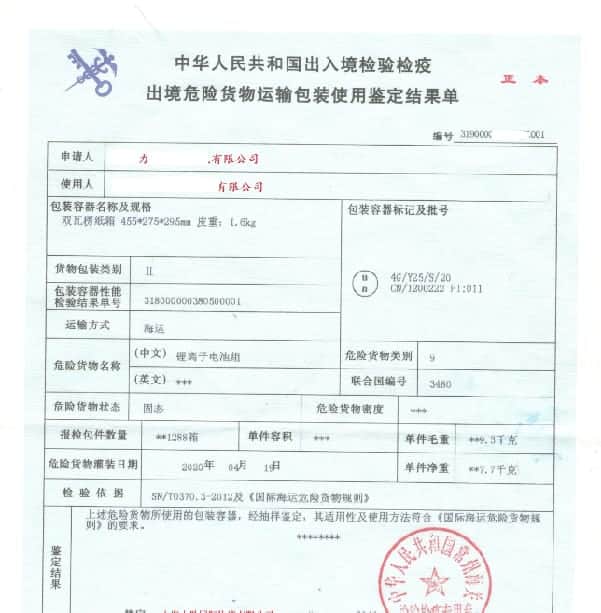

澳大利亚注册GST的商业公司,向澳大利亚消费者销售低价值商品,必须提供所销售商品有关进口文件和相关信息,例如进口申报单或SAC申报单。

为了支持ATO并促进低价值货物的跨境运输,对综合货物系统(ICS)进行了更改,以收集更多信息,包括:

• 供应商 ID 销售商品的企业的 GST 注册号 (ARN) 或 ABN。指澳洲本地GST注册公司的信息

• 进口商 ID 采购企业的 ABN,以识别企业进口的货物,用于其在澳大利亚的业务。

• 商品及服务税支付的免税代码(如适用),用于确定何时在销售点对低价值商品支付商品及服务税。

提供这些信息也将有助于防止海关双重征税。

消费税支付的免税代码

GST支付的免税代码适用于特定情况,以帮助防止双重征税,

进口金额不超过1000澳元的商品,不需要使用商品及服务税支付的免税代码。

它不应用于烟草、烟草制品或酒精饮料的进口。

它不应用于价值超过 1000 澳元的商品。

当前GST豁免代码可继续适用于那些本身适用于GST豁免的商品。

消费税退税

进口商应收到供应商的发票或收据,作为在销售点已支付商品及服务税的证据。

但是,如果在销售点支付了GST,然后又在进口海关支付了GST, 进口上可向供应商要求退税, 内政事务部不提供GST退税

GST on low value imported goods

低价值进口商品消费税征收模式调研

收取低价值货物进口GST的行动从2018年1月份生效,为推动立法行动,澳大利亚政府要求生产力委员会对低价值进口商品征收GST的模式进行为期4个月的调研

最终调查报告于2017年10月31日提交给澳大利亚政府,然后提交议会并于2017年11月9日提交国会并公开发布。 最后研究结果发现,最好的立法模式是,采用销售方收取GST模式 – 是目前各种可选方案中最可行的。

低价值进口门槛工作组

适用于向澳大利亚消费者销售低价值商品的商品及服务税法的变化是基于对零售业的先前分析。 2011 年 11 月 4 日,生产力委员会发布了关于澳大利亚零售业经济结构和绩效的最终报告。

建议 7.1 指出,原则上应降低商品及服务税和进口商品关税的低价值免征门槛,以促进国内销售的税收中性。但是,政府不应着手降低门槛,除非这样做具有成本效益。

报告的建议 7.2 指出:政府应成立一个工作组,负责研究处理低价值进口包裹的新方法,特别是国际邮件流中的包裹,并推荐一种新流程,以显着改善处理效率。

为响应建议 7.2,成立了由一个独立专家小组组成的工作组。工作组于 2012 年 9 月 6 日发布了最终报告,并于 2012 年 12 月 3 日发布了政府的临时回应。

递接物流